הכותב הוא עורך דין בהשכלתו העוסק ומעורב בטכנולוגיה. מנהל קרן להשקעות במטבעות קריפטוגרפיים, ומתגורר בארה"ב. כותב הספר "A Brief History of Money" ומקליט הפודקסט KanAmerica.Com. בטוויטר @chanansteinhart.

ביום שישי אחר הצהריים, ובתגובה על משבר חד מהיר ומפתיע, סגר הרגולטור האמריקאי את בנק סיליקון ואלי, שהיה הבנק ה־16 בגודלו בארה"ב. ימים ספורים אחר כך, ביום ראשון, נסגר בנק נוסף, סיגניצ'ר, מהבנקים המרכזיים בתעשיית הקריפטו שמנהל נכסים בהיקף 110 מיליארד דולר. ביום שני, בנק נוסף החל לרעוד, בנק פירסט רפבליק. האירועים האלו הרעידו את רוב המערכת הבנקאית בארה"ב, ובשעות הלילה הודיע הפדרל ריזרב (הפד), הבנק המרכזי של ארה"ב, כי "כל המפקידים בשני הבנקים יהיו מוגנים לחלוטין (בניגוד לבעלי המניות או האג"ח) וכי כספים יהיו זמינים למשיכה כבר השבוע". אבל איך כל זה קרה והאם יש סיכון שהמשבר יתפשט גם לישראל?

● כל מה שצריך לדעת על קריסות הבנקים שמטלטלות את השווקים

● גלי ההדף הגיעו גם לקריפטו וערערו את המטבע היציב השני בגודלו | ניתוח

● שלומי שוב: "המאזן של בנק סיליקון ואלי לא הציג תמונה אמיתית"

ראשית, נחזור להתחלה. לקריסה הראשונה בסוף השבוע שעבר. בבנק סיליקון ואלי התרחשה "ריצה אל הבנק" קלאסית. אשר בבסיסה, יותר מכל דבר אחר, משבר של אמון ופסיכולוגיה. כדי להבין מהי ריצה אל הבנק יש להבין איך בנוי מאזן של בנק ואיך הבנק מנהל את הכספים שברשותו. המודל בו פועלים בנקים מזה יותר מ־200 שנה מכונה "בנקאות ברזרבה חלקית". על פי המודל, הבנק מחזיק בכמות קטנה יחסית של מזומנים מכספי המפקידים. את יתרת ההפקדות הוא משקיע בפעילות המייצרת לו הכנסות כמו מתן הלוואות, או השקעה באיגרות חוב בעלות רמת ביטחון גבוהה, כמו אג"ח ממשלתי או אג"ח מבוזר מגובה משכנתאות.

בשיגרה, המודל הזה מספק לבנק הכנסות, מהן הוא גם משלם למפקידים ריבית על הפקדותיהם, וכן מספק אשראי למשק. אבל במודל הזה יש סיכון מובנה אחד בסיסי. התחייבויות הבנק למפקידים הן בדרך כלל קצרות טווח, בעוד שרוב נכסי הבנק מושקעים לטווח ארוך. כלומר, בזמן שהמפקידים יכולים לבקש את כספם בכל רגע, הנכסים של הבנקים כמו אג"חים, אינם זמינים לפי דרישה. חוסר הסימטריה הזה הוא סיכון מבני, שמתפרץ במלוא עוצמתו כאשר כמות גדולה של מפקידים מבקשים את כספם מיד - קרי בעת ריצה אל הבנק. ואין שום בנק בעולם שיכול לעמוד באירוע כזה, ללא קשר לגודלו, לטיב תיק האשראי שלו, או אפילו לערך הנכסים שלו. חוסר ההתאמה התזרימי בין הנכסים ארוכי הטווח וההתחייבויות קצרות הטווח, ייצור בעת ריצה על הבנק משבר נזילות שיביא את הבנק לפשיטת רגל.

זה בדיוק מה שקרה לבנק סיליקון ואלי. המשבר שהתפתח במהירות היה התנהגותי יותר מאשר פיננסי והוא הביא את הבנק לסגירה בתוך 72 שעות.

מאזנו של בנק סיליקון ואלי נראה בערך ככה: בטור ההתחייבויות (ללקוחותיו) החזיק הבנק כ־80 מיליארד דולר של פיקדונות עו"ש ועוד כ־92 מיליארד דולר פיקדונות בחשבונות נושאי ריבית. בטור הנכסים, לעומת זאת, החזיק הבנק בכ־14 מיליארד דולר במזומן, עוד כ־73 מיליארד באשראי ללקוחות, ועוד כ־92 מיליארד באג"חים למינהן. כן היה לבנק הון מניות נפרע בסך של כ־16 מיליארד דולר.

הואיל והבנק פעל בקרב קהילה קטנה ומחוברת של לקוחות עסקיים ברובם מתחום ההייטק, די היה בגיץ קטן להצית את השריפה. את הגיץ הזה סיפקה קהילת קרנות ההון־סיכון. בשבוע שעבר הפציצו משקיעי ההון־סיכון את החברות במיילים וטלפונים וקראו להם למשוך את כספם מהבנק - ומשהחל הסחף, לא ניתן היה לעוצרו.

כדי לכסות על אותו סחף של משיכות ולגייס מזומן, החל הבנק למכור את איגרות החוב שברשותו, אך זה רק החריף את הבעיה. עליית הריבית, במשק בכלל ועל איגרות החוב בפרט, גרמה לערך הנוכחי של איגרות החוב רק לרדת. הסיבה: כדי לפצות על הריבית הנמוכה של האיגרת, לעומת איגרות חדשות בשוק בעלות ריבית גבוהה יותר, בעל האיגרת הישנה חייב לתת "הנחה" במחיר הקרן שלה. ירידת הערך הזו נרשמת בספרים רק בעת המימוש של האיגרות. כך, כשבנק סיליקון ואלי מימש את איגרות החוב שלו, נרשם גרעון מיידי בהון הבנק והפאניקה כמובן גברה. מאחר ולבנק היו כ־80 מיליארד דולר בחשבונות העו"ש, אך רק 13 מיליארד דולר במזומן לא הייתה כל דרך של ממש למנוע את הקריסה.

מה ההיסטוריה מלמדת על משברים כאלה?

יותר מכל משברי העבר, האירועים של הימים האחרונים דומים למשבר של 1907. שם ריצה אל בנק אחד התפשטה בכל רחבי וול סטריט, עד שהמערכת הפיננסית כמעט וקרסה. גם אז הריצה לא הייתה תוצאה של אירוע פיננסי ממשי (בניגוד ל־2008 אז הייתה בעיה אמיתית בשווי הביטחונות של תיק האשראי של הבנק), וגם אז נדרשה התערבות מאסיבית כדי להרגיע את הרוחות.

למעשה, המשבר ההוא היה הבסיס להקמת הפדרל ריזרב והמערכת הבנקאית שאנו מכירים היום בארה"ב. כמה עשורים מאוחר יותר, בשפל הגדול של שנות ה־30', התפתח מנגנון שנועד להגן את המערכת הבנקאית בארה"ב מפני אירועים כאלה - ה־FDIC, התאגיד הפדרלי לביטוח פיקדונות, שעולה לכותרות בימים האחרונים. במשבר של שנות השלושים, לציבור היו סיבות טובות לרוץ אל הבנקים: תיק הנכסים והאשראי של הבנקים התגלה כשווה הרבה פחות ממהתחייבויות של המערכת הבנקאית למפקידים, או במילים אחרות בועת אשראי.

במשבר ההוא נסגרו ופשטו רגל כמחצית מהבנקים בארה"ב, ימים ספורים לאחר שהנשיא רוזוולט החליט לסגור אתכל הבנקים בארה"ב למשך ארבעה ימים. במהלך ארבעת הימים הללו, במרץ 1933, העביר הקונגרס את "חוק החירום הבנקאי" ומשנפתחו הבנקים אורגנה כל המערכת הבנקאית מחדש. בין החוקים הבנקאיים הוקם ה־FDIC (קיצור של The Federal Deposit Insurance Corporation). הסוכנות הזו מנהלת תוכנית ביטוח פדרלית למפקידים, ומבטיחה להם החזר כספי אם הבנק לא יכול לעמוד בהתחייבויותיו. מטרת הביטוח למנוע את המוטיבציה העומדת מאחורי ריצה אל הבנק, וכך למנוע קריסות מיותרות. היום עומד שיעור התשלום המקסימלי למבוטחים על 250 אלף דולר לחשבון.

בין מפולת האג"ח להחלטת הריבית הבאה

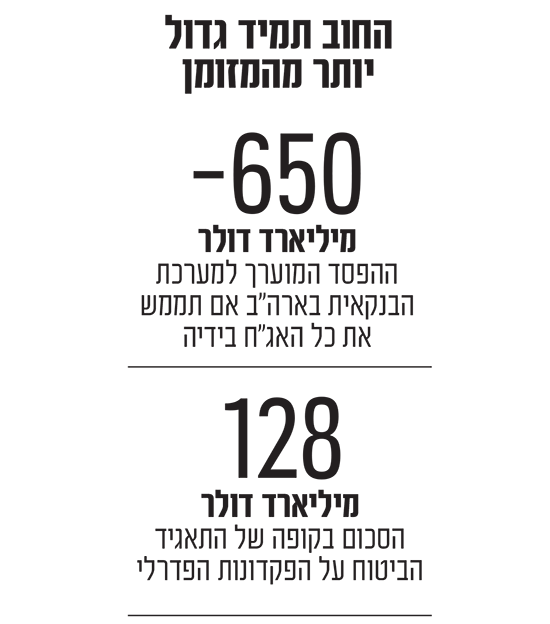

ירידת השווי של האג"חים שרכשו הבנקים בתקופת הריבית הנמוכה היא בעיה רחבת היקף. לפי ההערכות שונות, אם הבנקים יאלצו לעשות תיאום שווי עכשווי (mark to market) של כל האג"חים שבידיהם, המשמעות תהיה הפסד מידי של 650 מיליארד דולר במערכת הבנקאית - סכום עצום השווה ערך לכ־25% מסך ההון של 15 הבנקים הגדולים בארה"ב. לשם השוואה, קופת ה־FDIC כולה בסוף 2022 עמדה על כ־128 מיליארד דולר בלבד.

פעילותם הנמרצת של הפד ושל האוצר במהלך סוף השבוע האחרון נועדה למנוע התפשטות של הפאניקה, ולא פחות מכך לבלום את הצורך הדחוף במכירת אג"חים, מה שעלול לגרור משבר בנקאי גדול. בין הכלים שיכול הפד להפעיל, עומדת האפשרות לרכוש מהבנקים את איגרות החוב, על פי צורכי הנזילות שלהם, ולפי שווי האיגרות לפדיון. מהלך כזה ייצר נזילות ובה בשעה ימנע את הפסדי הענק והצורך להכיר בהם. הוא גם ירגיע את השווקים, מה שעשוי למנוע את הצורך ברכישות מאסיביות מלכתחילה.

הפד נראה נחוש להעלות את הריבית בכדי להילחם באינפלציה, אבל האתגר הגדול הוא למנוע מהעלאות הריבית לשבור מרכיב בסיסי במערכת הפיננסית - כמו שוק האג"חים. לכן, כדי להימנע מניפוץ של שוק איגרות החוב, ולבלום קריסות בנקים נוספות, ייתכן שהפד יעצור בינתיים את העלאות הריבית, בפגישתו הבאה ב־22 לחודש.

אבל גם אם יעצור הפד את העלאות הריבית, קשה להעריך האם המשבר מאחורינו. ההשלכות של עליית הריבית ובועת האשראי על יציבות המערכת הבנקאית לא יתבטאו רק בשאלת רישום האג"ח בספרים. אם ההאטה הצפויה במשק, שעדיין לא ממש התחילה, תפגע משמעותית בערך הנכסים הבלתי נזילים של הבנקים (תיקי האשראי), בעיית רישומי ערך האגח"ים תהפוך לבעיה הקטנה של המערכת הפיננסית. זה מה שקרה במשבר 2008, בגלל חדלות פירעון של 8.5% בלבד מההלוואות והמשכנתאות.

ההשלכות על שוק הקריפטו

המשבר לא החל או נגרם בגלל שוק הקריפטו, אך הוא עלול להשפיע דרמטית על מחיר המטבעות המבוזרים, לפחות בטווח הקצר. בנק סיגניצ'ר, השני שנסגר על ידי הפד, היה מוסד פיננסי מרכזי ששירת כמה מהבורסות הגדולות בארה"ב. בלעדיו לא ברור עד כמה יהיה קל להעביר ולהחזיר כסף מהבורסות, וממילא להמיר בין כסף פיאט (דולר, אירו, שקל), למטבעות דיגיטליים. לכך עלולה להיות השפעה על מחיר המטבעות הדיגיטליים העיקריים.

האם גם הבנקים בישראל בסיכון?

על פי נתוני בנק ישראל, נכון לסוף 2022 הבנקים בישראל חשופים בכ־100 מיליארד שקל לאיגרות החוב הממשלתיות (הישראליות) הסחירות. בנוסף, יש למערכת הבנקאית חשיפה של מעל 300 מיליארד שקל לשוק הנדל"ן שנמצא בהאטה משמעותית. אם יש דבר אחד שניתן ללמוד מאירועי הימים האחרונים, הוא שמשבר בנקאי יכול להתחיל בפתאומיות ולהפוך תוך זמן קצר לאירוע מסוכן והרסני. אם המצב הכלכלי בישראל יתדרדר במהירות במהלך 2023 (בין אם בגין גורמים חיצוניים כמו המיתון הצפוי בארה"ב ובין אם בגלל המשבר הפנימי בארץ ברקע הרפורמה המשפטית) לא בלתי נמנע כי גם מערכת הבנקאית בארץ תחווה זעזועים של ממש.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.